尽管 LST 在 PoS 共识机制诞生伊始便已存在,但让 LST 受到加密行业大规模关注的事件是以太坊的上海升级。ETH 的 LST 给加密市场提供了某种接近固定收益产品的资产,类似于美元的债券。在各种 DeFi 协议中,ETH LST 正在取代 ETH,成为更通用的基础资产。与此同时,加密行业中产生了各种基于 LST 的可组合性玩法 — 杠杆质押便是其中非常典型的一种。

杠杆质押是一种将 LST 协议与借贷协议组合起来的玩法。以 ETH 为例,在杠杆质押过程中,通常会用到借贷协议中的 ETH/ETH LST 流动性,因为它不需要太大的超额抵押率。在 AAVE 中,抵押 ETH 借出 stETH,超额抵押率仅需 107.5% 左右(抵押 1 ETH,最多借出约 0.93 ETH 价值的 stETH),而如果你要质押 ETH,借出 USDT,超额抵押率可能高达 130%(抵押 1 ETH,最多只能借出约 0.77 ETH 价值的 USDT)。

这是因为,ETH/ETH LST 具有较强的价格相关性,而且 ETH LST 中会积累 Staking 收益,还会呈现 ETH 本位价格的单向上涨。

杠杆质押可以通过手动循环质押来实现:

以此类推,你可以循环很多次,放大你的收益率,直到借贷利率超过质押收益率,这种行为就不再有利可图。

但是上述这种手动进行循环质押的操作效率非常低,而且会多笔的操作还会消耗很多 Gas,因此 DeFi 领域也出现了专门的杠杆质押管理工具,允许用户一键完成杠杆质押。

波卡生态的用户,同样希望通过杠杆质押放大收益率。如果通过手动操作来实现,用户除了需要手动频繁操作之外,还可能需要在平行链间来回跨越资产(如果借贷池与 LST 协议不在一条平行链上)。

作为波卡生态领先的 LST 协议,Bifrost 推出了 Loop Stake,这是一款针对波卡生态资产的杠杆质押工具。用户可以通过 Bifrost.dapp 进入 vToken 管理界面,感受一键进行杠杆质押的丝滑体验。产品上线初期,Loop Stake 支持杠杆质押的资产有 DOT、KSM,将逐步扩展更多平行链资产。

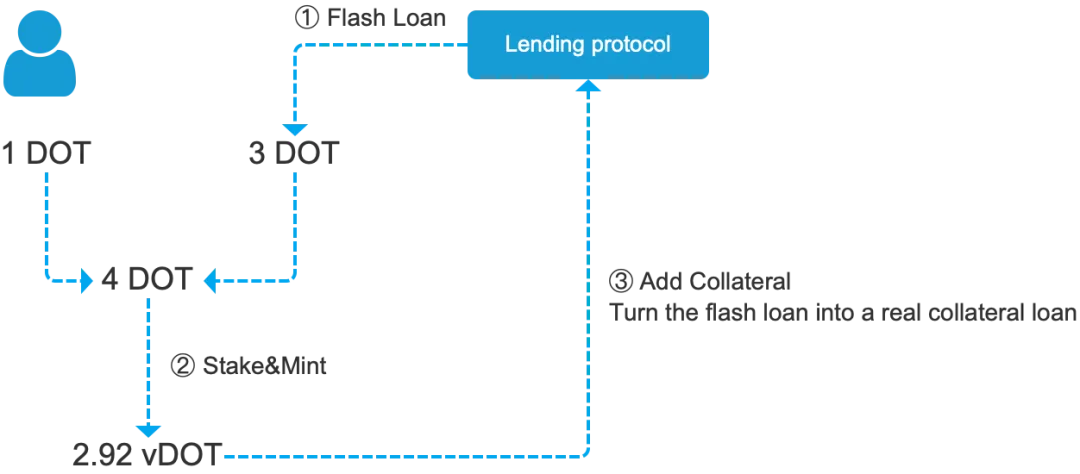

Loop Stake 将允许用户根据自己的风险偏好,设定和管理杠杆率,并且一键完成杠杆质押,在背后,Loop Stake 通过闪电贷来直接为用户创建杠杆,无需循环借贷,减少了交易笔数,Gas 消耗更加低廉。

Loop Stake 有以下特性:

Loop Stake 支持设置最高 4 倍的杠杆率。

如果你不使用杠杆:

1 DOT 可以质押为 0.73 vDOT(当前汇率1:0.73),按照波卡网络当前的激励参数,年化收益率约为 18%,一年你可以获得 0.18 DOT 的收益。

如果不满足于这样的收益率,你可以使用 Loop Stake:

假设你使用 4 倍杠杆,1 DOT 可以放大为 4 DOT(通过闪电贷借入 3 DOT),然后 4 DOT 质押铸造为 2.92 vDOT(铸造完成后,vDOT 会放入抵押池,闪电贷就会转化为真正的抵押借贷)。你会获得 2.92 vDOT 带来的质押收益,同时你会支付借出 3 DOT 的借贷利息。最终的净收益率,就是你能实际获得的收益率。

我们假设借贷利率为 10%,且保持不变。3 DOT 一年的借贷利息为 0.3 DOT,2.92 vDOT 期初可赎回 4 DOT,期末可赎回约 4.72 DOT,收益为 0.72 DOT,0.72 DOT-0.3 DOT = 0.42 DOT,这就是你的净收益。相比不使用杠杆的 0.18 DOT 质押收益, 你的收益被放大为了原来的 2.33 倍。

杠杆质押需要用到借贷池的流动性,因此 Loop Stake 对生态保持开放,力求聚合波卡生态的全链流动性,为用户提供最优的借贷利率。借助波卡的 XCM 消息和 Bifrost 的 Omni 模块,Loop Stake 可以远程调用任何其他平行链上借贷池流动性,例如我们可以远程使用 Interlay Lend 和 Hydradx Omnipool 中的 DOT/vDOT 借贷池。

但考虑到杠杆质押的业务量上升是一个过程,在 Loop Stake 产品上线初期,我们采取的方案是在 Bifrost 本地创建一个借贷池提供借贷流动性,后续会逐渐扩展。

杠杆质押是以放大风险为代价去放大收益的。如果你设置了较高的杠杆率,你将承受更多的风险。尽管 vToken/Token 的价格比是比较稳定,且呈现单向上升趋势,但某些极端情况下,也可能会使这种锚定受到冲击。

这些情况都有可能导致 vToken 的价格异常下行,造成您质押的本金被清算平仓,您设置的杠杆率越高,抵御这种风险的能力就越差。

我们实行一系列措施来规避上述问题:

多元化预言机:我们从 4 家预言机服务商获取报价,个别预言机的异常值会被排除掉。

Slash 保护:Bifrost 采取系统的 Slash 保护策略,详见《面对 Slash 风险, Bifrost 如何为 vToken 持有者提供保险机制》。

vToken/Token 的流动性池采用的是专门为 vToken 设计的 Stable Curve 自动化做市曲线,随 vToken/Token 的汇率变动。相比传统 AMM 做市曲线,其优点在于极低的交易滑点损耗与保持兑换率之间的相对稳定。此外,在发生大额交易时,MEV Bot 会迅速出动,抹平其对价格造成的影响。Bifrost 官方将运行一组 MEV 机器人,任何第三方也可以运行套利机器人。更多详情请参考《Bifrost LST Stable Swap》

严格审计:Loop Stake 代码已经经过了知名审计公司 Oak Security 的审计,点击查看。

尽管如此,我们还是建议用户充分了解潜在风险,根据自己的风险承受能力合理设置杠杆率,切勿一味追求 Yield Maximization。

在 DeFi 领域,我们看到一个明确的发展趋势,就是 “Farming as a service” 会流行起来。在这个趋势下,DeFi 协议将不只是提供单一的收益来源,而是为用户提供一系列组合收益策略,使得用户有多种方案可以一键获得多重收益。这种模式将简化用户的操作,也为用户提供了更高的资本效率和更灵活的选择。Loop Stake 是一个开始,后续,Bifrost 将推出更多组合收益策略产品,进一步拓展 vToken 持有者的选择范围。

就像 Loop Stake 允许远程调用多链借贷池,我们的组合收益策略将不会局限于单链策略,而是可以充分利用全链 DeFi 生态,创建跨链组合策略。Bifrost 在链抽象和全链架构领域的研究和探索,已经可以充分支持我们做到这一点。